| ・【軽減税率】 |

| ・【適格請求書等保存方式(インボイス制度)】 |

■消費税率の変更について

「社会保障の安定財源の確保等を図る税制の抜本的な改革を行うための消費税法の一部を改正する等の法律」により、平成31年(2019年)10月1日から、消費税率が10%に引き上げられております。

また、消費税率引上げに伴う対策として、軽減税率制度が併せて実施されます。

※2019年10月1日より通常税率(10%)、軽減税率(8%)の複数税率制となりました。

※詳しくは政府広報等をお客様自身でご確認いただけますようお願い致します。

※2019年10月より実施の軽減税率に対する説明となります。

※以下内容には2019年10月1日より実施の消費税率変更および軽減税率の説明が含まれますが

変更実施以前(2019年10月1日以前)では、通常税率は8%であり、

軽減税率を使用することはできません。

■軽減税率について

社会保障と税の一体改革の下、消費税率が引上げられます。これに伴い、「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」を対象に

消費税の「軽減税率制度」が実施されることになりました(2019年10月1日施行)。

※2019年10月より「通常税率」と「軽減税率」の複数税率が導入されます。

※詳しくは政府広報等をお客様自身でご確認いただけますようお願い致します。

■POSレジにて軽減税率に対応した会計を行う場合①(あらかじめ必要な設定)

※POSレジにて軽減税率に対応した会計を行う場合は、あらかじめ管理サイト(ASP)にて以下の設定が必要です。※管理サイト(ASP)の設定は管理者にて行ってください。

※管理サイト(ASP)の設定方法については管理サイト設定マニュアルをご確認ください。

※管理サイト設定マニュアルは、管理サイト(ASP)のダウンロードページよりご入手いただけます。

| 機能 | 機能説明 |

| 商品登録 | 商品登録を新規登録される場合には、 商品登録にて【商品価格】情報(※初期)や【テイクアウト】情報などの 設定が必要です。 ※なお、商品を一括で新規登録されたい場合は、【商品取込アプリ】より 登録を行います。 ※商品登録では商品価格の更新は行えません。 |

| 商品価格登録 | 商品価格を更新したい場合は、商品価格登録画面から更新作業を行います。 ※商品登録では商品価格の更新は行えません。 また、複数の店舗をご契約の場合かつ、店舗を指定せずに商品価格を登録した場合は、 上書きガード設定されていない店舗は商品価格が上書きされます。 ※なお、商品価格を一括で更新されたい場合は、 【商品取込アプリ】より更新を行います。 |

| 店舗別商品登録 | 商品登録の変更に伴い、店舗別商品登録の設定もご確認ください。 また、価格登録から価格を上書きしたくない場合は 「価格登録から価格が上書きされないようにする」にチェックをつけて更新します (上書きガードの設定を行います)。 ※なお、商品価格を一括で更新されたい場合は、 【商品取込アプリ】より更新を行います。 |

※バージョンアップ時の商品価格初期データに関して

既にBeSHOKUをご利用されており、軽減税率導入に伴うバージョンアップ作業を実施する場合は、

バージョンアップ作業時点で登録されている商品の販売価格や販売サブ単価、税計算を元に

商品価格データを作成いたします。

・販売価格 → 標準販売価格、販売サブ単価 → セレクト販売価格となります。

・店内(イートイン)/お持ち帰り(テイクアウト)いずれも同じ価格・税率(通常税率)となります。

・適用開始営業日は空欄となります。※商品価格情報の初期値です。

・軽減税率をご利用になる場合は追加で税率の設定が必要です。

・価格改定を行う場合は、商品価格登録、または店舗別商品価格登録を行ってください。

※価格や税率については【適用される販売価格、消費税率】も併せてご確認ください。

既にBeSHOKUをご利用されており、軽減税率導入に伴うバージョンアップ作業を実施する場合は、

バージョンアップ作業時点で登録されている商品の販売価格や販売サブ単価、税計算を元に

商品価格データを作成いたします。

・販売価格 → 標準販売価格、販売サブ単価 → セレクト販売価格となります。

・店内(イートイン)/お持ち帰り(テイクアウト)いずれも同じ価格・税率(通常税率)となります。

・適用開始営業日は空欄となります。※商品価格情報の初期値です。

・軽減税率をご利用になる場合は追加で税率の設定が必要です。

・価格改定を行う場合は、商品価格登録、または店舗別商品価格登録を行ってください。

※価格や税率については【適用される販売価格、消費税率】も併せてご確認ください。

■POSレジにて軽減税率に対応した会計を行う場合②(お会計時に必要な操作)

POSレジにて軽減税率に対応した会計を行う場合は、お会計時に【お持ち帰り区分】(店内飲食(EatIn)または(お持ち帰り(TakeOut))を選択して

会計を行う必要があります。

(注)「テイクアウト」(8%)か「店内飲食」(10%)かは、

販売事業者が、販売時点で、必要に応じて顧客に意思確認を行うなどにより、判断することになります。

来店から会計までの流れはこちら

軽減税率に対応した会計操作はこちら

※2023年10月より導入の適格請求書等保存方式(インボイス制度)に対する説明となります。

■適格請求書等保存方式(インボイス制度)について

2023年10月1日から消費税の仕入税額控除の方式として「適格請求書等保存方式」が導入されます。適格請求書等保存方式の下では、税務署長に申請して登録を受けた課税事業者である

「適格請求書発行事業者」が交付する「適格請求書」等の保存が仕入税額控除の要件となります。

適格請求書とは 「売り手が買い手に対して正確な適用税率や消費税額等を伝えるための書類」となり、

発行するレシート(領収書)へ記載する内容を変更する必要があります。

なお、2019年10月1日から2023年9月30日までの間は準備期間ということで、

「区分記載請求書等保存方式」(簡素な記載方法)でも、申告が可能となっております。

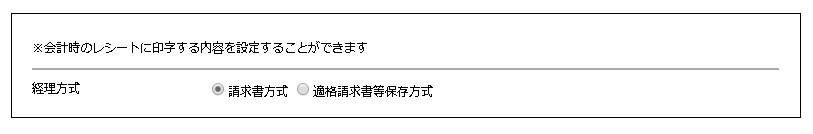

あらかじめ管理サイト(ASP)にて「適格請求書等保存方式」または、「区分記載請求書等保存方式」の

いずれの方式にてレシートを印字するか、設定が必要です。

レシート印字設定画面_イメージ |

※管理サイト(ASP)の設定は管理者にて行ってください。

※管理サイト(ASP)の設定方法については管理サイト設定マニュアルをご確認ください。

※管理サイト設定マニュアルは、管理サイト(ASP)のダウンロードページよりご入手いただけます。

※詳しくは政府広報等をお客様自身にてご確認いただけますようお願い致します。

※軽減税率制度導入後にお客様での設定変更が必要になります。

また、適格請求書を交付できるのは、税務署長に対して「適格請求書発行事業者の登録申請書」を提出し、

登録を受けた適格請求書発行事業者に限られます(免税事業者は対象外です。)