2021年12月2日

2023年10月に「インボイス制度」がスタートします。インボイスの発行には課税事業者になる必要があるため、消費税が免除されてきた新規法人や小規模企業も課税事業者になる可能性が高まっています。当記事では、インボイス制度の概要や影響、新規法人・小規模企業向けの対策をご紹介します。

現在の制度では、以下の2条件を満たす事業者は消費税の納税が免除されています。

条件① 資本金1,000万円未満である

一つ目の条件は、資本金が1,000万円未満であること。2期目も免税を望むのであれば、起業時だけでなく2期開始時の資本金も1,000万円未満であることが求められるため、増資のタイミングに注意しましょう。

条件② 基準期間の課税売上高または給与等が1,000万円以下である

基準期間とは、原則前年度の開始日から6か月の期間を指します。期間中の売上を1,000万円以下に抑えるのはやや難しいですが、給与等の支払い額調整にはいくつかの方法が存在します。

方法① 給与支払いの時期をずらす

条件の給与等支払額は、基準期間内に「支払った金額」で計算されます。そのため、給与の支払いを翌月に設定しておくことや期間外の賞与として支払うことで、「期間内に支払った金額」を1,000万円以下に抑えることが可能です。

方法② 業務委託を利用する

「給与等」には、社員への給与や賞与、役員報酬などが含まれます。しかし、業務委託を利用した場合の費用は「外注費」となり、支払額には含まれません。どうしても人を雇う必要があるという場合には、業務委託を利用することで給与額を調整することができます。

法人成りのタイミング次第で、最大4年間免税に

個人事業主・法人ともに、開業から2年間は消費税を払う必要がありません。消費税は前々年度基準期間の課税売上高をもとに確定するため、対象年度が存在しない開業から2年は支払う必要がないのです。

また、個人事業主と法人は別とみなされるため、個人事業主を開業してから2年、法人成りをしてから2年の最大4年間、納税を免除される可能性があります。

その後も、基準期間の課税売上高が1,000万円以下である場合は、消費税の納税が免除されます。

消費税免税の2年間をうまく利用し節税や収益改善を行ってきた新規法人ですが、2023年10月に開始される「インボイス制度」に伴い状況の変化が予想されます。

インボイス制度とは

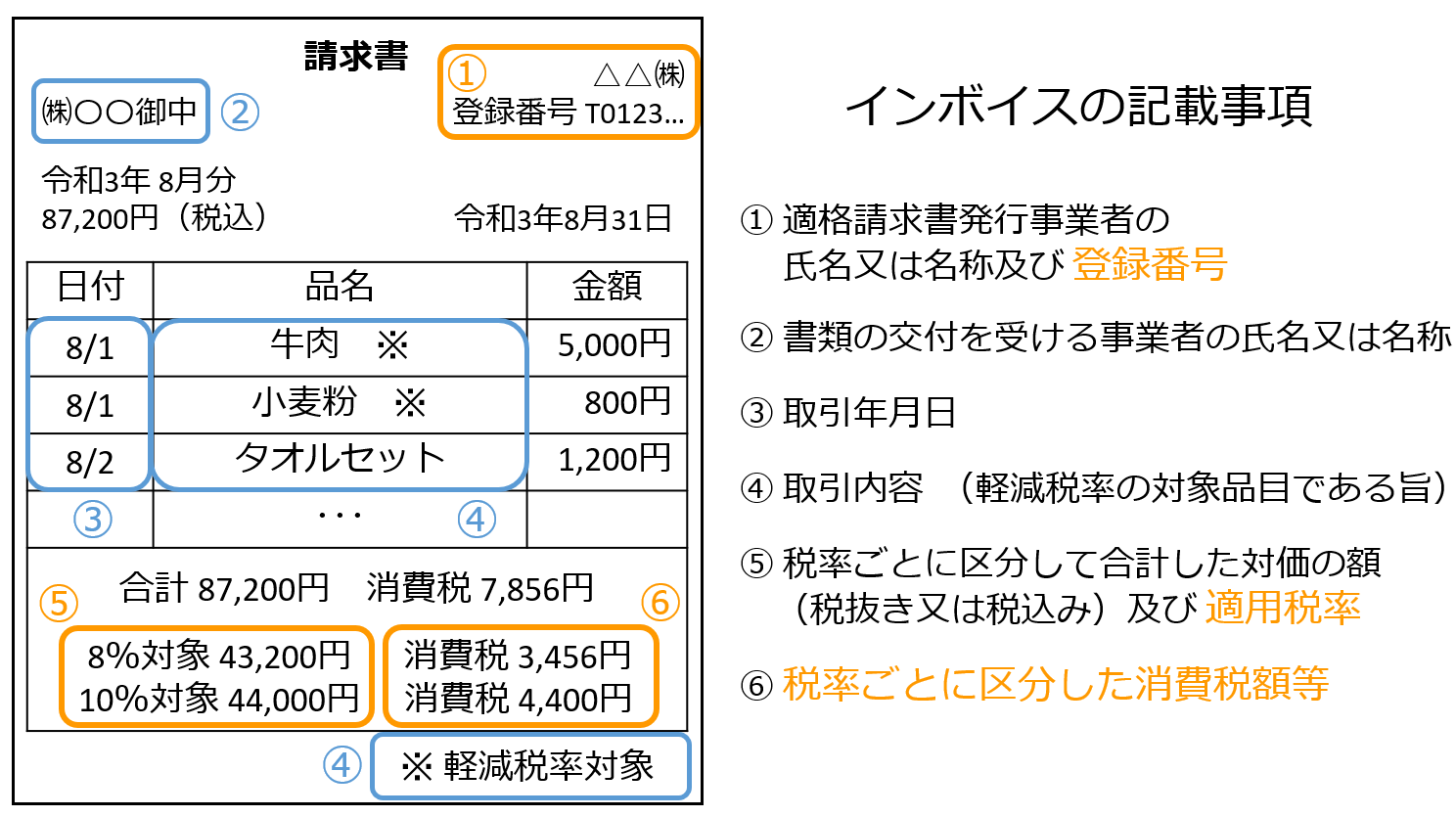

インボイス(適格請求書)とは、売手が買手に対して正確な適用税率や消費税額などを伝えるものです。具体的には、現行の請求書に「登録番号」や「適用税率」、「消費税額等」が追加された書類やデータを指します。

インボイス制度が開始されると、売手は買手から求められた場合にはインボイスを交付する必要があります。また、買手は仕入税額控除を受けるためにインボイス(適格請求書)の保存が必要です。

インボイスを発行できる「適格請求書発行事業者」になるためには、

・課税事業者であること

・税務署長に申請し登録を受けること

が必要です。

【国税庁 インボイス制度 特集サイト】

インボイス制度の影響

インボイス制度により、法人や個人事業主が納める消費税額に影響があります。

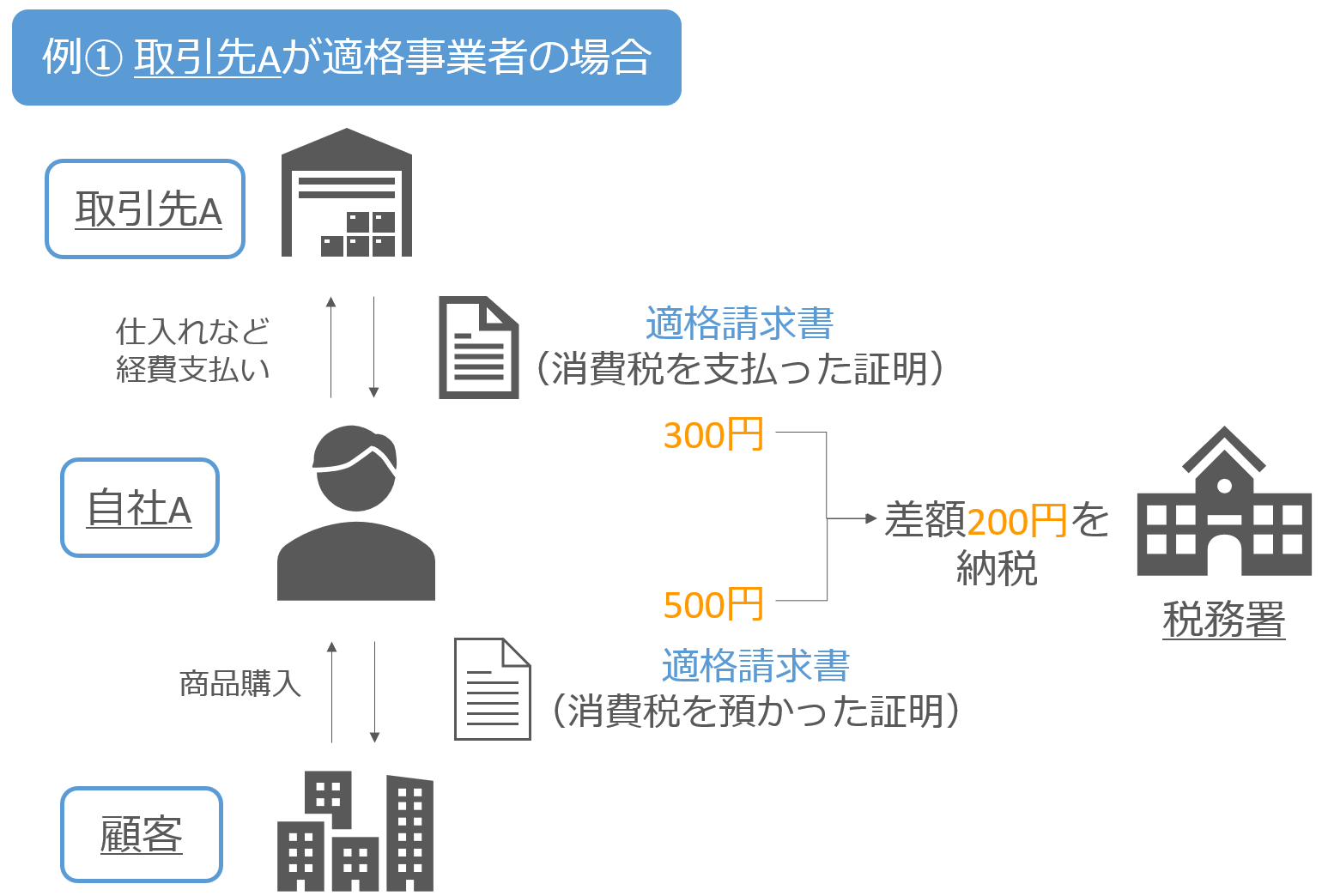

従来、法人・個人事業主は事業を通じて「預かった消費税」と「支払った消費税」の差額を納税する必要がありました。制度が開始されると、インボイス(適格請求書)により証明できる消費税の動きのみが認められるようになります。

例① 適格事業者同士が取引をする場合

取引先が適格事業者である場合、「預かった消費税」と「支払った消費税」両方の証明ができるため従来の納税制度と大きな変化はありません。消費税の動きを適格請求書で証明し、差額を納税します。

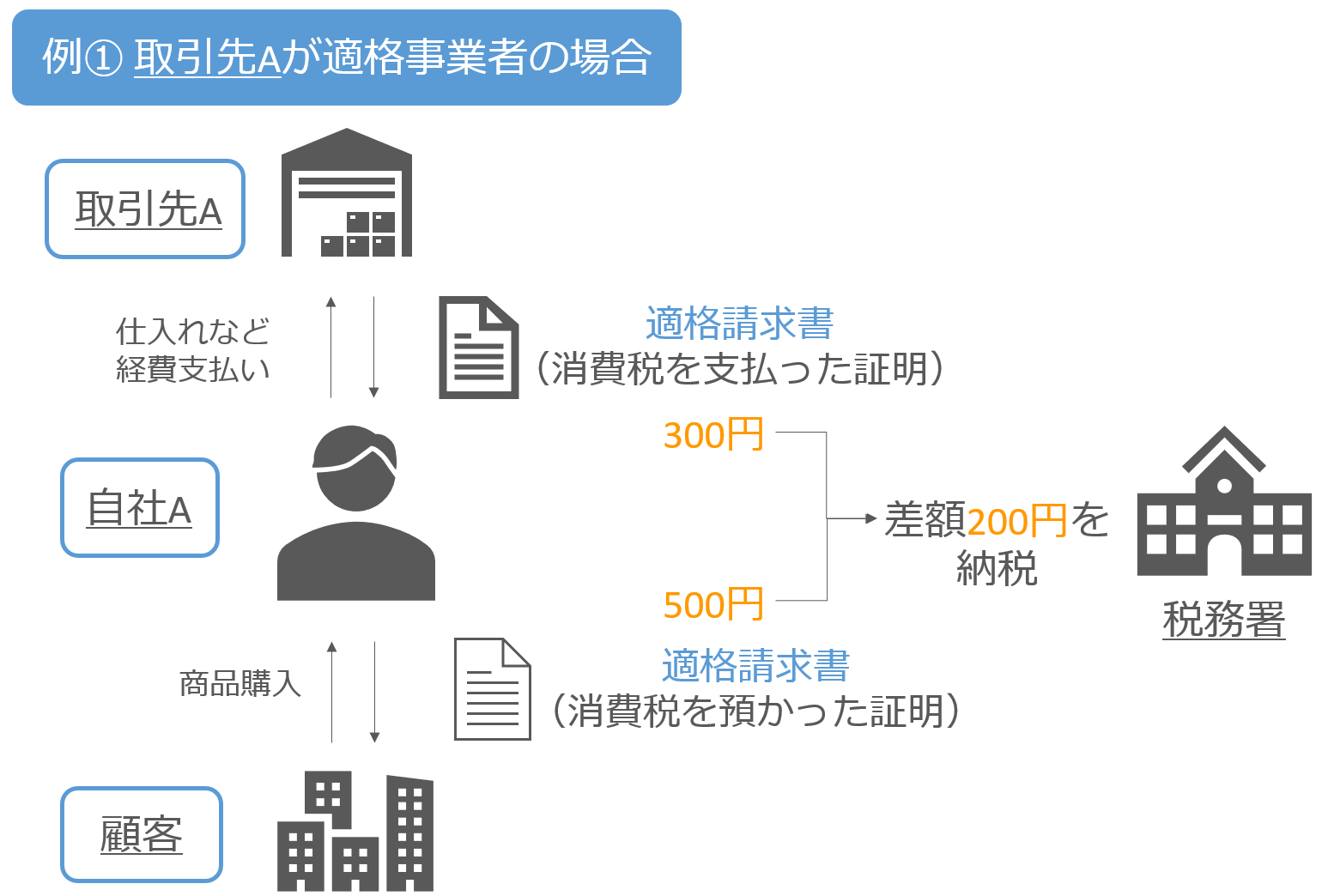

例② 取引相手が適格事業者でない場合

取引相手が適格事業者でない場合、インボイスが発行されないため消費税の動きは税務署に認められません。

特に「支払った消費税」を証明できない場合には自社負担となるため、免税事業者など適格事業者でない相手との取引を控える事業者が増えると予想されています。

小規模企業への影響と対策

新制度の開始により、多くの法人が課税事業者になることを選択せざるを得ない状況になりました。しかし、税制度をうまく利用することで、経営状況の悪化を和らげることは可能です。

対策① 2021年9月までに起業する

2023年10月の新制度開始に合わせて、2021年9月までに開業することで最大2年間の新規法人免税制度を十分に活かすことができます。現行の制度を最大限に活用し、2年間で納税に備えた資金繰りを行うことが可能です。

対策② 簡易課税事業者になる

課税事業者のなかでも、「簡易課税」を選択することで節税につながる場合があります。

簡易課税制度とは、事業年度内に預かった消費税のうち何割か(事業により異なる)を納税する制度です。「預かった/支払った消費税の差額を納税」する方式を取らず、業種によっては通常の課税事業者になるよりも税金を減らすことが可能です。

以下の表の通り、現行の免税制度に比べると所得は下がりますが、新制度下での免税・課税事業者に比べると所得が増える可能性があります。

【国税庁「簡易課税制度」(事業区分ごとの消費税額)】

適格事業者登録手続きの方法

インボイスを交付するためには、税務署長に登録申請書を提出し登録を受ける必要があります。申請の受付は2021年10月1日から開始されます。e-Taxを利用した登録申請・登録通知書の受領もできるため、登録開始までに準備をしておきましょう。

【国税庁「インボイス制度申請手続」】

・国税庁「納税義務の免除」

・株式会社マネーフォワード「消費税の免除を2年間受ける要件とは」

・国税庁HP「インボイス制度の概要」