2021年12月2日

インボイス制度は、2019年10月の消費税増税の際に導入された軽減税率によって複雑化した税を正確に把握する為に導入される制度です。従来、消費税の納付を免除されてきた方・企業が税を納める必要が出てくるなど大きな影響を及ぼす可能性があります。

そこで本記事ではインボイス制度とはどの様な制度なのか?フリーランスや個人事業主にどの様な影響があるのか?わかりやすく解説していきます。

インボイス制度とは、消費税の仕入税額控除をインボイスの発行または保存によって受けることができるようになる制度です。

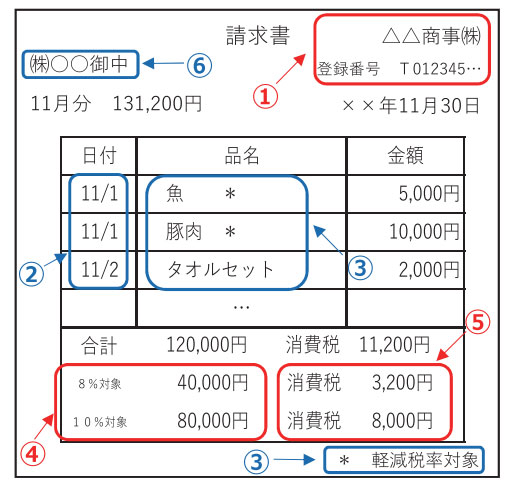

インボイス制度は通称で、正確には「適格請求書等保存方式」という制度です。適格請求書(インボイス)とは、下記の記載要件を満たした請求書のことを指します。

参考:国税庁「適格請求書等保存方式の概要」

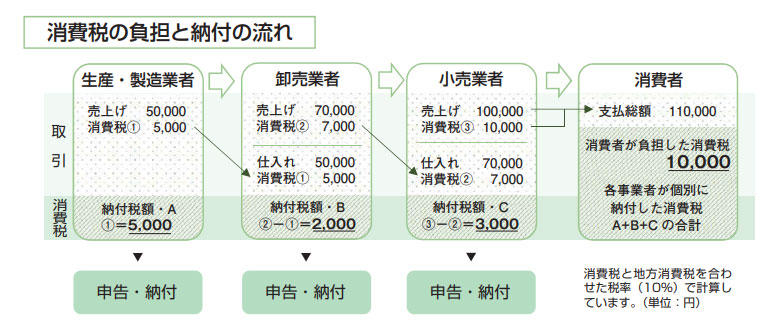

仕入税額控除とは、

生産、流通などの各取引段階で二重、三重に税がかかることのないよう、課税売上げに係る消費税額から課税仕入れ等に係る消費税額を控除する仕組みです。

国税庁「仕入税額控除」

インボイス制度が始まると、原則として適格請求書発行事業者から適格請求書を受け取った場合のみ仕入税額控除が可能となり、適格請求書(インボイス)を受け取らなかった場合は仕入税額控除はできなくなります。

適格請求書(インボイス)を発行できるのは、適格請求書発行事業者として税務署で登録を受けた課税事業者のみです。免税事業者からの仕入れは仕入税額控除ができません。

一定の条件を満たして消費税の納税を免除されている事業者が免税事業者です。免税事業者の条件は下記の通りです。

| 対象 | 基準期間 | 課税売上高 |

|---|---|---|

| 個人事業主 | その年の前々年 | 1,000万円以下 |

| 法人 | その事業年度の前々事業年度 | 1,000万円以下 |

例えば、個人事業主の2021年における消費税納税義務は、2019年の課税売上高が1,000万円を超えている場合に発生します。

また、基準期間の課税売上高がない新規開業から2年間は原則として納税義務は免除されます。ただし、下記の特定期間の課税売上高が1,000万円を超えると納税義務が生じます。

| 対象 | 特定期間 | 課税売上高 |

|---|---|---|

| 個人事業主 | その年の前年の1月1日から6月30日までの6カ月間 | 1,000万円以下 |

| 法人 | その事業年度の前事業年度開始日以後6カ月間 | 1,000万円以下 |

よって、新規開業から2年目は納税義務が生じる可能性がある点に注意が必要です。なお資本金1,000万円以上の法人に関しては免税期間がないので1年目から納税の義務が生じます。

納税義務のない免税事業者が消費者へ消費税を上乗せして請求する事に関して禁止されていません。消費税の納税義務はありませんが、仕入れの際には消費税を払っていますので、消費者(取引先)へ請求しないと仕入れ時の消費税を自己負担することになります。

しかし、仕入れ時より販売する際の方が当然金額は大きくなり消費税の差額(仕入れ時に支払った消費税 < 消費者(取引先)からの消費税)が利益として上乗せできていました。

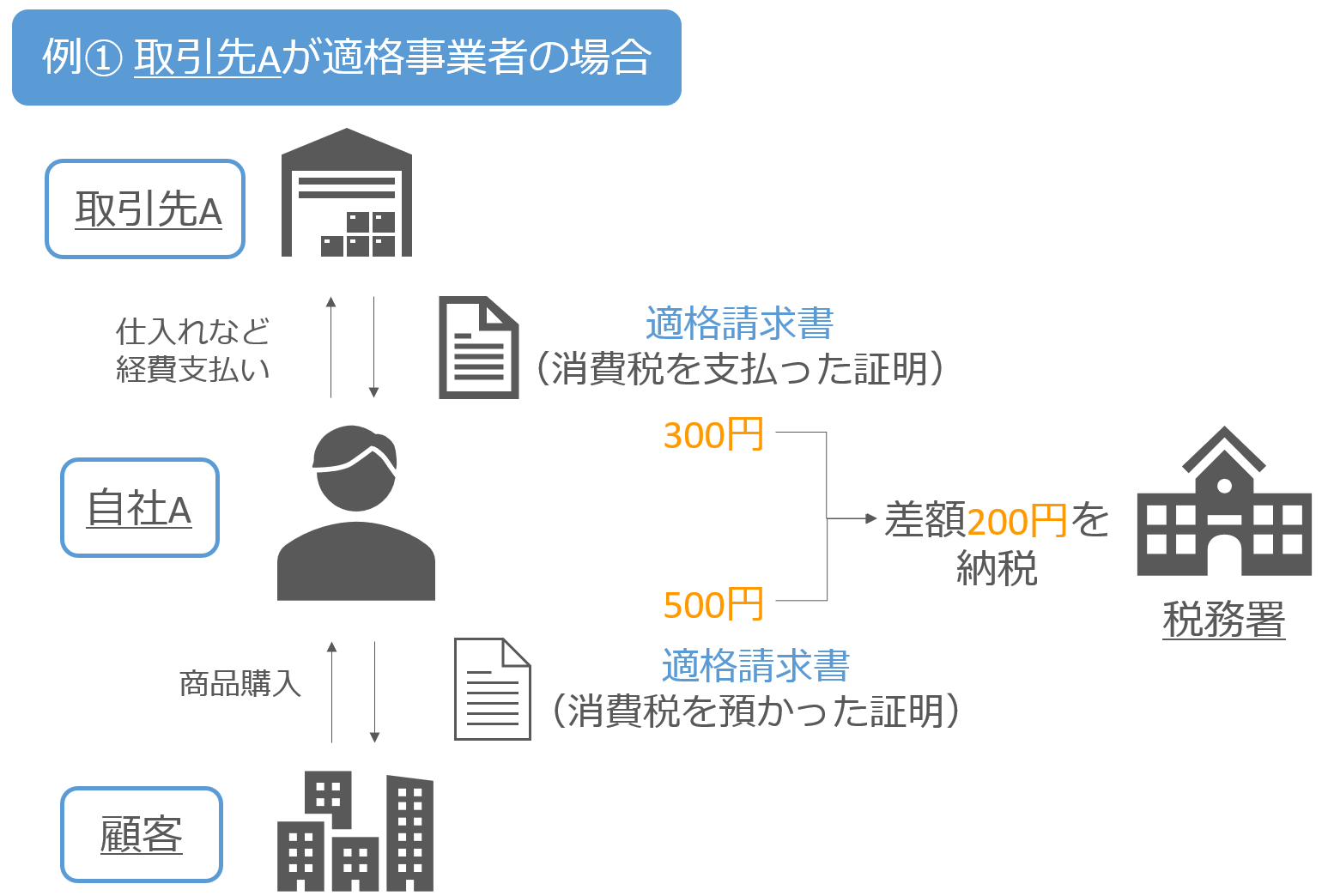

従来は、免税事業者と取引をしても支払った消費税を仕入税額控除として納税予定の消費税額から差し引けました。その為、発注先として免税事業者を避けるといった動きはありませんし、免税事業者は受け取った消費税を利益として享受できました。

しかし、インボイス制度が始まるとインボイスの発行してもらわないと仕入税額控除を受けることができなくなります。インボイスの発行ができる適格請求書発行事業者に登録すると消費税の納税義務が生じるので個人事業主・フリーランスにとっては実質的に負担増なのでは?といった声も出ています。

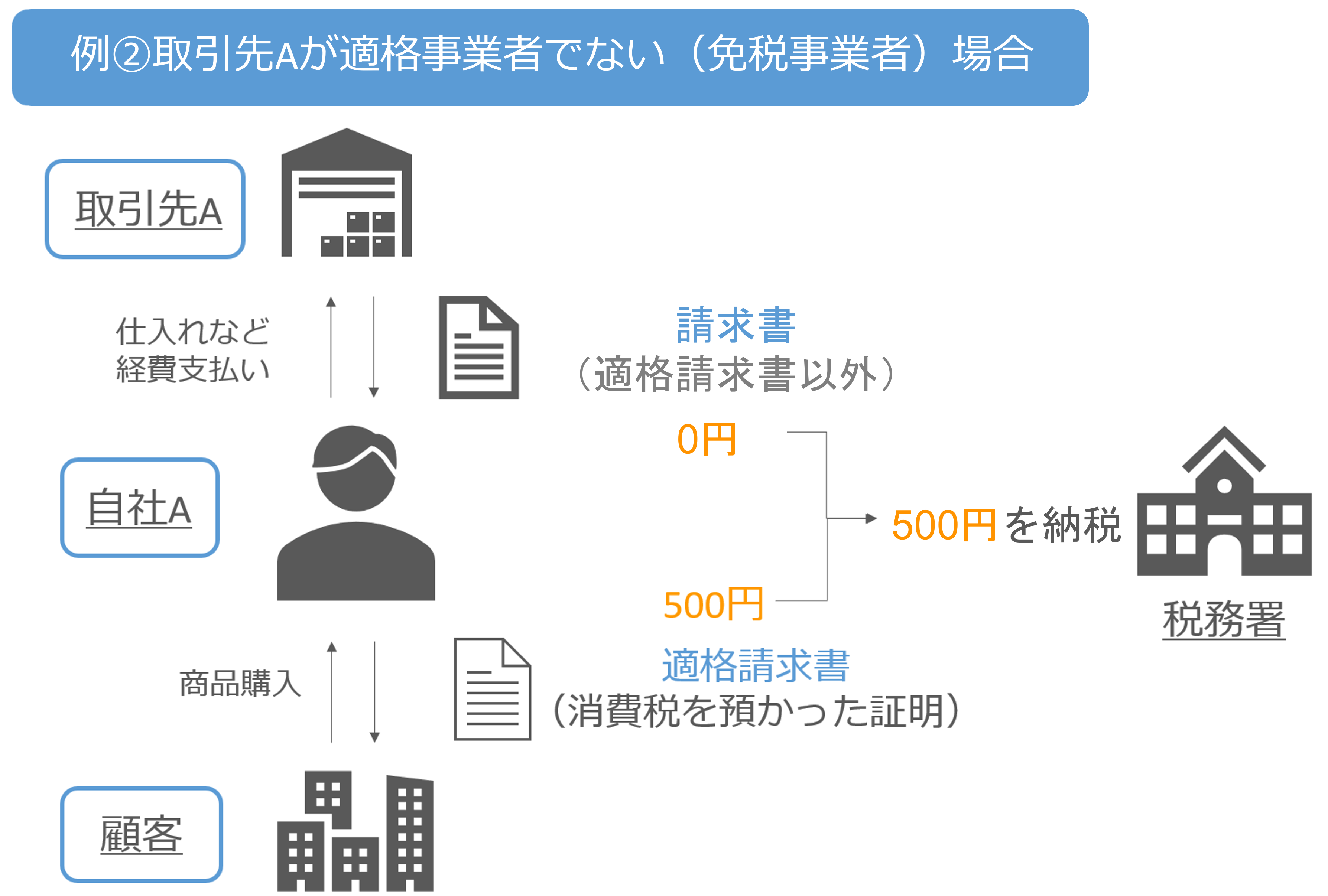

免税事業者との取引先側から見ると免税事業者が適格請求書発行事業者に登録してインボイスを発行してくれないと取引先の負担増になります。

上記イメージをご覧になると分かるかと思いますが、インボイス制度が始まると免税事業者と取引が増えれば増えるほど負担が増えていきます。その為インボイス制度開始後、免税事業者は取引先から適格請求書発行事業者へ登録することを求められたり、取引を免税事業者から適格請求書発行事業者へ変更と言った動きがあるかもしれません。

2023年10月1日(令和5年10月1日)よりインボイス制度が導入されますが、免税事業者との取引において仕入税額控除が全くできないわけではありません。経過措置として、インボイス制度の導入から2029年9月30日までは、現行の「区分記載請求書等」でも下記の様に一定割合の仕入税額控除が認められています。

| 対象 | 割合 |

|---|---|

| 2023年10月1日から2026年9月30日まで | 仕入税額相当額の80% |

| 2026年10月1日から2029年9月30日まで | 仕入税額相当額の50% |

2029年10月1日以降はインボイスでのみ仕入税額控除を受けることができます。

インボイス制度がスタートする2023年10月1日から適格請求書発行事業者となりインボイスを発行するためには、2023年3月31日までに登録申請書を税務署に提出する必要があります。登録申請書の提出は2021年10月1日から可能となっています。

登録申請書などは国税庁:「適格請求書発行事業者の登録申請手続」をご覧ください。

2023年3月31日までであれば「適格請求書発行事業者の登録申請書」のみの提出ですが、それ以降は「適格請求書発行事業者の登録申請書」に加えて「消費税課税事業者選択届出書」の提出が必要になります。

インボイス制度では原則としてインボイスがないと仕入税額控除が認められませんが、例外もあります。下記の取引では適格請求書(インボイス)の保存がなくても一定の事項を記載した帳簿の保存のみで仕入税額控除が認められます。

インボイスがなくても仕入税額控除が認められる取引について詳細は国税庁:「交付義務の免除」をご覧ください。

従来であれば起業後2年間の免税期間があった為、その期間に消費税として受け取ったお金は利益に上乗せすることができました。起業当初は売上も多くなく軌道に乗るまでは金銭的に厳しいことが多いです。今までは免税ということで少し後押しがありましたが、インボイス制度が始まると免税を上手く享受できない可能性も出てきます。起業する際は、今まで以上に事前準備が必要となってくるでしょう。

当社では起業の際に必要となるインターネット回線・スマホで会社番号と個人の番号を使い分けられる電話サービス・会社用の貸し住所(バーチャルオフィス)など会社運営に必要なサービスを豊富に取り扱っていますので起業を検討されている方は是非1度ご覧ください。